沖縄県で相続税の相談をするなら

那覇円満相続相談センター

運営:石川公認会計士・税理士・不動産鑑定士事務所

〒900-0006 沖縄県那覇市おもろまち1-1-25-2622

受付時間 | 平日:10:00~18:00 |

|---|

定休日 | 土・日・祝 |

|---|

2次相続対策|相続税の配偶者控除(税額軽減)を安易に使うと2,000万以上損しますよ!

2020/2/7(更新日:2020/3/6)

相続税申告で配偶者控除(税額軽減)の特例を使って節税を検討している方向け。

「配偶者は相続税がかからないから、配偶者が全財産取得したらいいんですよね」とよく質問されます。

配偶者の場合は、一定金額まで相続税がかからないのはその通りなのですが、相続税の配偶者控除(税額軽減)を安易に使うと2,000万以上損する場合がある為、これから相続税申告をする方や相続税対策を検討中の方は是非ご覧ください。

「配偶者の税額軽減」が正式名称ですが、一般の方に分かりやすく説明する為にあえて「配偶者控除」と記載しております。

所長 石川 浩之

【この記事の執筆者】

相続税の配偶者控除とは、元々夫婦で頑張って築いてきた財産の為、配偶者に多額の相続税がかかるとかわいそう!ということで、配偶者が取得する相続財産には、一定の金額まで相続税をかけませんよという特例です。

他にも趣旨があるのですが、細かい話は置いといて、具体的には、次の金額のうちどちらか大きい額までが、相続税がかからない非課税の金額となります。

- 1億6千万円

- 配偶者の法定相続分

配偶者控除の計算例

配偶者と子供のパターンで簡単に説明すると、

①仮に全財産が10億円だと法定相続分は5億円になります。

そうすると、5億円と1億6千万円の大きい金額=5億円まで相続税が非課税になります。

②仮に全財産が2億円だと法定相続分は1億円になります。

そうすると、1億円と1億6千万円の大きい金額=1億6千万円まで相続税が非課税になります。

配偶者の法定相続分

法定相続分とは、民法で決められた各相続人の取り分として法律上定められた割合をいいます。

具体的には下記の表の通り、法定相続人が配偶者のみの場合は遺産全部です。法定相続人が配偶者と子供の場合は遺産の2分の1。配偶者と親の場合は、遺産の3分の2。配偶者と兄弟姉妹の場合は、遺産の4分の3となっております。

| 法定相続人の構成 | 配偶者の法定相続分 |

|---|---|

| 配偶者のみ | 遺産全部 |

| 配偶者と子供 | 遺産の2分の1 |

| 配偶者と親 | 遺産の3分の2 |

| 配偶者と兄弟姉妹 | 遺産の4分の3 |

そうすると配偶者控除を使えば全財産が1億6千万円以下の場合は、配偶者が全部財産を取得すると相続税はかからないの?という疑問が出てくると思います。

その通りです!

ただし、安易に配偶者控除を使うと、次の相続(2次相続)で相続税が1番高くなる可能性があるので注意が必要です。

相続税は配偶者控除で1億6千万円まで非課税なのと同じくらい有名なのが、2次相続の時の相続税が大変になるというお話です。

しかし、2次相続の時にどのくらい相続税の負担が大きくなるのかまでは知らない方が多いと思いますので、実際に数字を使って簡単に説明したいと思います。

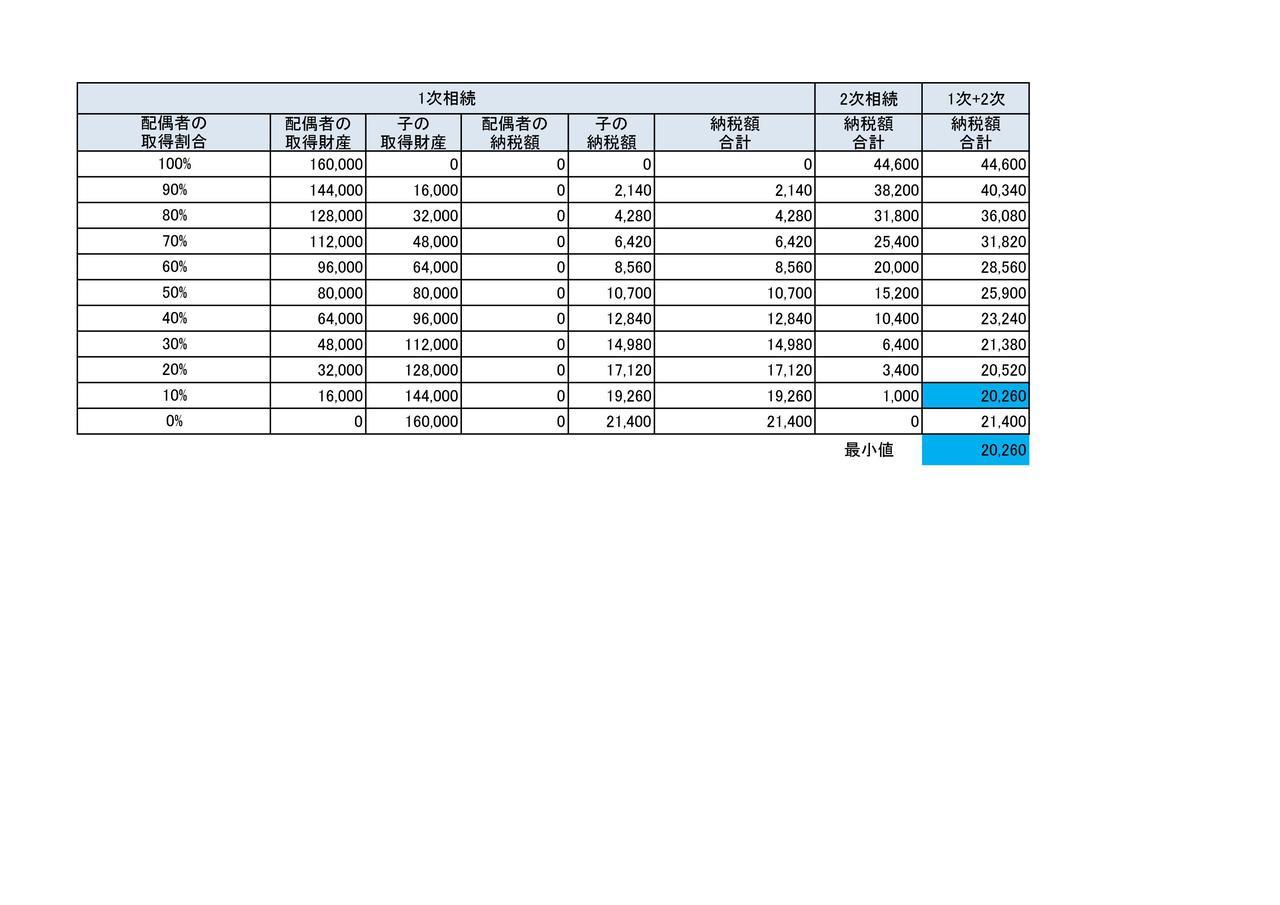

前提

- 財産 1億6,000万円

- 相続人 2人(配偶者+子供1人)

- 配偶者の財産 3,000万円

- 配偶者の次の相続まで財産が変動しない

細かい相続税の計算過程は省略させて頂きますが、1次相続の相続税は2,140万円になります。

相続税の計算は、まず、全員分の相続税の総額がいくらかかるのかを計算した上で、実際に財産を取得する割合によって、相続税を按分して割り振るという仕組みになっております。

したがって、配偶者が仮に全財産を取得したとすると、いったん2,140万円の相続税全額が配偶者の負担となった上で、配偶者控除によって相続税が0円になります。

| 配偶者の 財産取得割合 | 配偶者の納税額 | 子供の納税額 |

|---|---|---|

| 100% | 0円 | 0円 |

| 50% | 0円 | 1,070万円 |

| 0% | 0円 | 2,140万円 |

配偶者と子供が50%ずつ財産を取得すれば、相続税は1,070万円ずつ負担することになりますが、配偶者は配偶者控除を使って0円になります。

同様に、配偶者が0%、子供が100%財産を取得すれば、子供が相続税を全額負担することになる為、子供が納税する相続税は2,140万円になります。

配偶者が全財産を取得すると相続税が0円になる為、目先の相続税が0円になったら嬉しいですよね。

しかし、配偶者が全財産を取得後、将来配偶者に相続が発生した場合は、配偶者が元々持っていた3,000万円に相続財産の1億6千万円が加わり、財産総額が1億9千万円に増えてしまう為、子供にかかる相続税が4,460万円と1番高くなってしまうのです。

もし1次相続で子供が全財産を取得していたら2,140万円の相続税で済んだ為(配偶者の2次相続は相続税0円)、じゃあ配偶者がどのくらい財産を取得すれば子供に多く財産を多く残すことが出来るの?を計算するのが2次相続シミュレーションです。

2次相続の場合は、

- 配偶者が元々持っていた財産に1次相続の財産が加わる

- 相続人の人数が減る

の2点によって、細かい計算方法の仕組みは省略しますが、1次相続よりも2次相続の方が相続税が高くなる傾向があります。

今回のケースでは、1次相続の時に配偶者が10%の財産を取得していれば、1次と2次の相続税のトータルが2,026万円と最小でした。

目先の相続税が0円になるからと、安易に配偶者控除を使った場合と比較して相続税額が2,400万円以上も変わってきます(もちろん財産規模により金額は異なります)。

目先ももちろん大事ですが、トータルでどのくらいの税金がかかるのかまで考えていただきたいと思います。

まとめ:相続税の配偶者控除を使う場合には2次相続まで考えないといけない

相続税の配偶者控除を使うと目先(1次)の相続税が安くなります。

しかし、次の相続(2次)の時に相続税の負担が重くなる為、要注意です。

また、2次相続を考える場合には、単純に配偶者の取得分を少なくすれば良いのかというと、実はそれも間違いです。

理想としては、配偶者の方に少し多めに財産を取得していただき、相続税対策を実施して貰うのが1次+2次のトータルで相続税を少なくすることができます。

じゃあ、相続税対策はどんなことをしたらいいの?とか、結局配偶者はいくら取得したらいいの?となると凄く複雑になってしまうと思います。

またコラムという性質上、細かい要件等も全て記載している訳ではございません。

餅は餅屋と言う言葉がある通り、このような複雑な相続税申告・相続税対策は相続税専門の税理士にご依頼いただければと思います。

関連するページのご紹介

こちらのページを読んだ方には、下記のページもよく読まれています。ぜひご一読ください。

サイドメニュー

- 相続税の計算

- 相続税の基礎控除を解説|相続税はいくらからかかるの?

お客さまの声

親切で分かりやすく、良心的な価格のサービス

30代女性 Aさま

こちらが不安に思っていた部分も気軽に相談・質問できて胸のつかえがとれました。

お勧めしたいサービス

40代男性 AKさま

些細なことでも親身に相談に乗っていただき、大変心強かったです。また、二次相続対策についても、分かりやすく説明していただき、周りに相続で困っている人がいたら、ぜひ石川先生を紹介させていただきたいと思います。

石川公認会計士・税理士・

不動産鑑定士事務所

住所

〒900-0006

沖縄県那覇市おもろまち1-1-25-2622

アクセス

ゆいレール「おもろまち」駅徒歩6分

サンエー那覇メインプレイス徒歩4分

受付時間

平日:10:00~18:00

定休日

土・日・祝

※フォームからのお問合せは24時間受付しております。

(業務エリア:沖縄県全域)