沖縄県で相続税の相談をするなら

那覇円満相続相談センター

運営:石川公認会計士・税理士・不動産鑑定士事務所

〒900-0006 沖縄県那覇市おもろまち1-1-25-2622

受付時間 | 平日:10:00~18:00 |

|---|

定休日 | 土・日・祝 |

|---|

養子縁組で相続税の節税対策

養子の相続税対策のメリットとデメリット

2020/2/22

沖縄で養子縁組を使った相続税の節税対策を検討している方向け。

養子縁組をすると相続税の節税対策に使える場合があります。

養子縁組は書類一枚で手続きが可能で費用もかからない為、生命保険と並んで優先順位の高い相続税対策の1つです。

ただし、養子縁組にはデメリットもある為、節税ありきで考えるべきではありません。

相続税対策で養子縁組を考えている方は是非ご覧ください。

所長 石川 浩之

【この記事の執筆者】

養子縁組とは、血縁関係がなくても法律上親子関係にできる制度です。

養子縁組には「普通養子」と「特別養子」の2種類があり、それぞれ目的や条件があるのですが、通常相続税対策で使われるのは「普通養子」です。

普通養子縁組とは

一般的な養子を普通養子と言い、元の親子関係はそのままに、新しく養親との間に親子関係を作ります。

間違え易いのですが、元の親子関係を解消して新しく親子関係を作る訳ではございません。

普通養子になる為には市区町村の役場に「養子縁組届出」を提出することで可能です。その他、下記の条件(例示)が必要になりますが、詳細は市区町村の戸籍課でご確認頂ければと思います。

- 養親が成人していること(20歳以上もしくは結婚していること)

- 養子が年下であること

- 後見人が被後見人を養子にする場合家庭裁判所の許可を得ていること

- 未成年の養子の場合は夫婦共同で養親になること

- 結婚している人が養親又は養子になる場合は配偶者の同意を得ていること

普通養子になった子供が将来法定相続人になれるかどうか

| 養親に相続が発生した場合 | 法定相続人になれる |

| 実の両親に相続が発生した場合 | 法定相続人になれる |

特別養子縁組とは

特別養子は、普通養子と異なり元の親子関係を解消して、新しく養親と親子関係を作る養子縁組です。

こちらは様々な家庭の事情により実の両親が子供を育てられない場合に、養親が実子として育てる制度で相続税対策には一般的に使われない為、さらっと説明させていただければと思います。

特別養子になった子供が将来法定相続人になれるかどうか

| 養親に相続が発生した場合 | 法定相続人になれる |

| 実の両親に相続が発生した場合 | 法定相続人にならない |

養子縁組をするとなぜ相続税が節税になるのでしょうか。

相続税の節税メリットが5つあるので、1つずつ解説したいと思います。

- 1.基礎控除が増える

- 2.生命保険の非課税枠が増える

- 3.死亡退職金の非課税枠が増える

- 4.相続人が増えることによる計算過程(累進課税)

- 5.小規模宅地等の特例を使える可能性が広がる

- 養子縁組の人数制限

- 養子縁組によりどのくらい節税になるのか

基礎控除が増える

基礎控除額=3,000万円+600万円×法定相続人の数

相続税の基礎控除とは、被相続人(お亡くなりになった方)の財産の内、最低限これだけは相続税がかかりませんよという非課税の枠のことです。

こちらの計算式から分かるように、養子縁組により法定相続人の人数が増えると基礎控除額という非課税枠が600万円増えるため相続税の節税になります。

生命保険の非課税枠が増える

500万円×法定相続人の数=非課税限度額

生命保険の死亡保険金も他の財産と同様に相続税がかかりますが、一定の場合に非課税枠があります。

非課税の限度額は上記の計算通り、法定相続人1人あたり500万円増加する仕組みのため、養子縁組により法定相続人の人数が増えると非課税枠が増えて相続税が節税になります。

生命保険を使った非課税枠を上手に使うポイントもあります。

死亡退職金の非課税枠が増える

500万円×法定相続人の数=非課税限度額

死亡退職金も生命保険と同様に、相続税がかかりますが、一定の場合に非課税枠があります。

計算式も生命保険と同様に、法定相続人1人あたり500万円増加する仕組みのため、養子縁組により法定相続人の人数が増えると非課税枠が増えて相続税が節税になります。

相続人が増えることによる計算過程(累進課税)

相続税は所得税と同様に累進課税と呼ばれる、財産をたくさん持っている人程高い税率で相続税がかかる仕組みになっています。

こちらは非常にややこしいお話になるので詳細は省略させて頂きますが、全ての財産に高い税率で相続税がかかる訳ではなく、所得税のように階段状に税率が高くなっていく仕組みになっています。

養子縁組により法定相続人の人数が増えると低い税率を使える部分が1人分増える為、相続税が少なくなり節税になります。

小規模宅地等の特例を使える可能性が広がる

相続税には小規模宅地等の特例という土地の評価額が最大8割引きにしてくれる制度があります。

小規模宅地等の特例は無条件で使える訳ではなく、一定の要件が必要になります。

詳細は後日記事を書きたいと思いますが、自宅敷地について現状の推定相続人では小規模宅地等の特例を使えない場合でも、お孫様であれば使える可能性があり、お客様のニーズに沿っている場合もあります。

必ずしも養子縁組をしなくても遺言や民事(家族)信託の方法でも対応可能です。

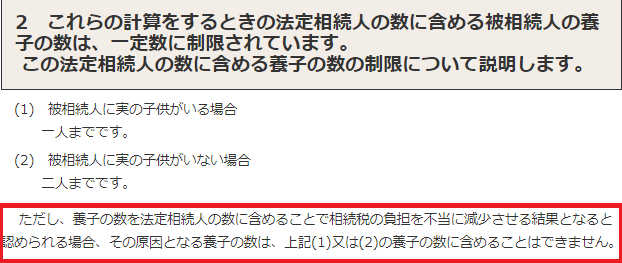

養子縁組の人数制限

ここまで養子縁組による節税メリットを見てきましたが、無条件に何人でも養子にすることはできるのでしょうか。

少しややこしいお話になりますが、あくまで民法という法律上は何人でも養子にすることが可能です。

ただし、相続税の計算上では養子縁組により法定相続人を増やせる人数に制限があります。

| 実子の有無 | 法定相続人の人数に含められる養子の人数 |

|---|---|

| 実子がいる場合 | 1人 |

| 実子がいない場合 | 2人 |

養子縁組によりどのくらい節税になるのか

養子縁組をすることでどのくらい節税になるのかは、財産規模や家族構成によって異なります。

財産規模が大きい方だと、養子が1名増えるだけで2,000万円の節税や7,000万円を超える節税になる場合もあります。

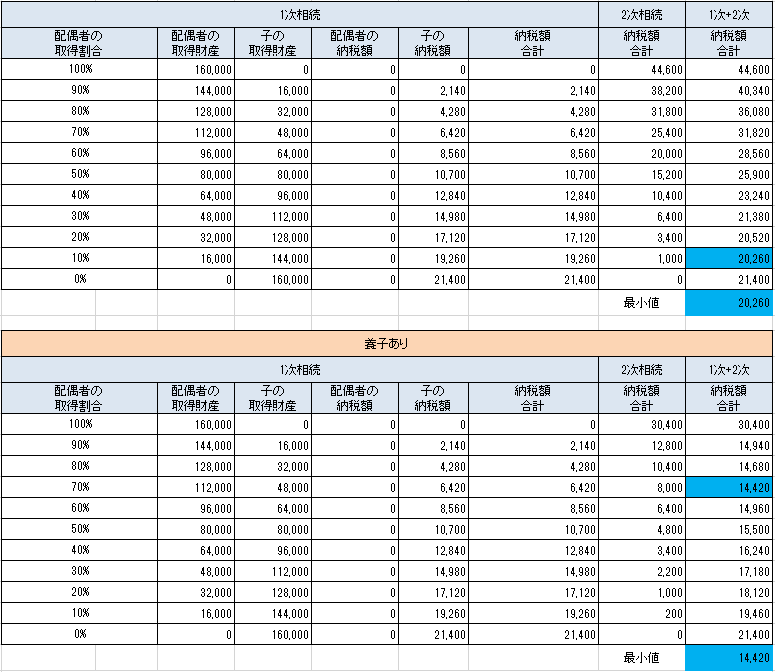

具体的な数字で見た方が分かりやすいので、2次相続対策のシミュレーションの記事と同じ前提で、養子縁組をしたらどうなるか比較したいと思います。

前提

- 財産総額1億6千万円

- 配偶者の財産は3,000万円

- 家族構成は配偶者+子1人

- 配偶者の財産は変動しない

- 表記は千円単位

養子無しバージョンの場合、配偶者が全財産を取得すると目先の相続税は0円で最安となりますが、将来配偶者に相続が発生した時には4,460万円と一番相続税が高くなってしまいます。

配偶者が財産総額の10%である1,600万円を取得した場合に1次+2次の相続税トータルが2,026万円で最安にすることが出来ました。

もし、お子様が結婚している場合にお子様の配偶者を養子にすると、配偶者が全財産を取得した場合に目先の相続税は0円で最安になるのは養子無しバージョンと同じです。

しかし、将来配偶者に相続が発生した時の相続税は3,040万円になり1,420万円(4,460万円-3,040万円)の節税となります。

1次+2次の相続税が一番安くなるラインも配偶者の財産取得ラインが70%に上昇し、1次+2次の相続税トータルは1,442万円と584万円(2,026万円-1,442万円)の節税になります。

養子縁組は良いことだらけではありません、残念ながらデメリットもあります。

メリットの良いところだけ見るのではなく、デメリットも踏まえて検討が必要です。

相続人が増えることで揉める可能性が出てくる

養子縁組の最大の懸念が、この「揉める可能性が出てくる」です。

養子に限ったお話ではないのですが、財産を分ける遺産分割協議では人数が増えれば増えるほど揉める可能性が高まります。

極端な話をすると10人中9人が同意していたとしても、1人がもっと財産が欲しいとごねた瞬間に遺産分割協議が出来なくなってしまいます。

その為、養子を入れる場合は養子を入れても絶対揉めない自信がある方にしかおススメしておりません。

その場合でも、養子+遺言や信託をセットにして後日揉めないようにする争族対策がセットで必要です。

養子になる人によっては名字が変わってしまう

養子に入れる候補としては、お子様の配偶者やお孫様が多いと思います。ネックになるのは名字が変わってしまう場合があることだと思います。

- 子供が男性陣の場合の配偶者やお孫様➡名字が変わらない

- 子供が女性陣の場合の配偶者やお孫様➡名字が変わってしまう

名字が変わらないのであれば特に問題が無いのですが、名字が変わってしまうと、

- 会社への届出や名刺

- 免許証

- 預金口座

- クレジットカード

- 携帯電話

等の名義変更の手間が出てきたり、子供が小さい場合は名字が変わることで学校で嫌がらせされたりする可能性もあります。

お孫様が養子になる場合、お孫様の相続税が2割増しになる可能性がある

相続や遺贈(遺言で財産を貰う)や相続時精算課税制度による贈与等で財産を取得した人が、被相続人(お亡くなりになった方)の一親等の血族と配偶者以外の場合には、通常の相続よりも更にラッキー性が強いということで、その人が支払う相続税が2割増しになるというルールがあります。

一親等の血族とは、子供(養子)や両親が該当しますので、お孫様や被相続人(お亡くなりになった方)の兄弟姉妹、友人・知人が財産を取得する場合は、相続税が2割増しになります。

孫養子の場合は、子供の地位とお孫様の地位と両方持っている為、代襲相続人となった場合を除いて2割増しのルールが適用されてしまいます。

家族構成によっては基礎控除が減ってしまう可能性がある

養子を入れると相続人が増える場合もありますが、時と場合によっては逆に相続人の人数が減ってしまう可能性もあります。

例えば、配偶者は居るけど子供や両親は居なくて兄弟姉妹が5人居る場合

現状のままであれば、相続人は配偶者+兄弟姉妹5人で合計6人です。

この時に養子縁組をすると、相続人は配偶者+子1人で合計2人になってしまいます。

この場合は、相続人の人数が減ってしまう可能性を視野に入れなければならないのはもちろん、兄弟姉妹の理解が得られないまま勝手に話を進めると将来揉める可能性があるので要注意です。

養子縁組のメリットとデメリットを見てきましたが、節税目的だけで相続直前に手続きをすると税務署からダメと言われてしまう可能性があります。

養子縁組を使った相続税の節税対策の説明をしていたんじゃないの?と思う方が多いと思いますので、順を追って説明いたします。

節税目的で養子縁組は税務署からダメ!と言われる可能性

養子縁組に限らず、どんな対策であったとしても、税務署からダメ!と言われたら対策の意味は全くありません。

平成29年1月31日の最高裁で、「節税目的の養子縁組でも直ちに無効とはいえない」と判例が出ましたが、誤解されている方が非常に多いので簡単に説明いたします。

この最高裁の判例は、「民法上の養子縁組については節税目的であっても直ちに無効にはならず、養子と認められますよ」という内容ですが、相続税の計算上で法定相続人の人数を増やせるかどうかは別問題となっています。

民法上は正式に養子と認められて相続する権利が得られたとしても、相続税の計算上は法定相続人の数に含まれない場合がある訳です。

それでは、相続税の計算上も法定相続人を増やす為にはどうしたら良いのでしょうか。

結論として、節税対策では本音と建て前が非常に重要です。

- 本音➡節税したい

- 建て前➡正当な理由

- 結果としてたまたま節税になった

のであれば、問題ありません。

税務署から何故お亡くなりになる直前に養子縁組をしたんですか?と理由を聞かれて、節税になるからです!と答えたら、税務署から相続税の計算上は、養子縁組は認められませんと言われてしまう可能性が高いです。

国税庁のホームページにも記載がありますので、画像を貼らせていただきます。

(出典:国税庁ホームページ)

節税の基本的な考え方については、現在記事を書いている途中の為、記事が完成したら紹介させていただければと思います。

いかがでしょうか。

養子縁組を使った相続税の節税対策は費用をかけずに行えることから手軽に行うことができますが、養子縁組の最大のデメリットは揉める可能性があることです。

養子縁組に限ったお話ではありませんが、お亡くなりになる直前に対策をすると税務署からダメと言われる可能性がありますし、認知症になってしまうと養子縁組自体が出来なくなってしまいます。

何事もメリットだけではなく、的確な現状分析を行った上でデメリットも踏まえてトータルで考えなければいけません。

このコラムについてもコラムという性質上、細かい要件等を全て記載している訳ではございません。

餅は餅屋です。

当事務所は相続税を専門に扱っている為、養子縁組を含めた節税対策はもちろん、円満に仲良く相続していただくことの大切さをお伝えし、お客様の幸せで円満な相続と節税の両立をサポートさせていただきます。

沖縄で相続税(節税)対策は相続専門の石川公認会計士事務所にお任せください。

関連するページのご紹介

こちらのページを読んだ方には、下記のページもよく読まれています。ぜひご一読ください。

サイドメニュー

- 相続税の計算

- 相続税の基礎控除を解説|相続税はいくらからかかるの?

お客さまの声

親切で分かりやすく、良心的な価格のサービス

30代女性 Aさま

こちらが不安に思っていた部分も気軽に相談・質問できて胸のつかえがとれました。

お勧めしたいサービス

40代男性 AKさま

些細なことでも親身に相談に乗っていただき、大変心強かったです。また、二次相続対策についても、分かりやすく説明していただき、周りに相続で困っている人がいたら、ぜひ石川先生を紹介させていただきたいと思います。

石川公認会計士・税理士・

不動産鑑定士事務所

住所

〒900-0006

沖縄県那覇市おもろまち1-1-25-2622

アクセス

ゆいレール「おもろまち」駅徒歩6分

サンエー那覇メインプレイス徒歩4分

受付時間

平日:10:00~18:00

定休日

土・日・祝

※フォームからのお問合せは24時間受付しております。

(業務エリア:沖縄県全域)